Organisiere deine Finanzen und plane dein Leben

FIXXFIN - Einzigartiger Finanzplaner

Ein Gastartikel von Jürgen Gebauer, der in diesem Beitrag seinen selbst entwickelten Finanzplaner vorstellt:

Wenn du dir deine finanziellen Ziele, Träume und Wünsche erfüllen möchtest, dann kommst du nicht umher dir einen privaten Finanzplan zu erstellen. Dazu möchte ich dir die Software FIXXFIN* vorstellen und dir zeigen, wie dich die Software dabei unterstützt, deine Zukunft zu planen.

Inhaltsverzeichnis

Warum solltest du einen Finanzplan erstellen?

1. Deine finanzielle Situation bestimmen

2. Erkenne Einsparpotentiale

3. Lege finanzielle Ziele fest

4. Clever Investieren

Welche Funktionen bietet die Software?

1. Haushaltsbuch

2. Bestimmung der gesetzlichen Rente

3. Verschiedene Geldanlagen

4. Einnahmen und Ausgaben

5. Private Vorsorge mit Versicherungen

6. Immobilien – Kauf, Verkauf, Vermietung und Verpachtung

7. Zusätzliche Einnahmen und Ausgaben

8. Übersichtliche Auswertung

FIXXFIN – Dein Finanzplaner

WERBUNG

Warum solltest du einen privaten Finanzplan erstellen?

Dafür gibt es unterschiedliche Gründe. Vielleicht willst du mit 50 Jahren aufhören zu arbeiten, oder du willst dir vielleicht mit 35 ein Haus kaufen und zusätzlich eine 2-jährige Weltreise machen und / oder aber ein Ferienhaus in Miami oder Mallorca erwerben. Vielleicht willst du auch alles zusammen. Damit du das alles auch erreichen kannst, ist es sehr wichtig einen privaten Finanzplan zu erstellen.

Wenn du aber noch nicht so ganz sicher sein solltest, was du für Ziele, Träume und Wünsche im Leben hast, dann fange am besten gleich an dir Gedanken zu machen. Es ist immer schön, sich Ziele zu setzen und diese dann auch zu erreichen. Bitte sei aber realistisch und stell dir einfach vor, wie es sein würde, wenn du diesen oder jenen Traum erreicht hättest. Dies wird dich motivieren weiter daran zu arbeiten und deinen Finanzplan auch zu erreichen.

1. Deine finanzielle Situation bestimmen

Egal ob du 25 oder 40 Jahre alt bist, als ersten Schritt musst du herausfinden, wie deine finanzielle Lage ist. Dazu ist es zuerst wichtig, dass du all deine Ersparnisse, deine Schulden, deine Geldanlagen und so weiter erfasst.

Es ist dabei egal, wo du dich gerade im Leben befindest. Wenn du erst mit der Schule, Studium oder Ausbildung fertig bist, dann wirst du wahrscheinlich noch nicht so viel Guthaben besitzen wie ein erfolgreicher 50-Jähriger Unternehmer.

Das macht aber gar nichts. Es kommt immer darauf an, welche Ziele und Träume du hast und wieviel du bereit bist, dafür zu arbeiten bzw. zu opfern. Durch ein sparsames Leben mit einer hohen Sparquote kannst du erstaunlich viel Geld ansparen und dir viele Wünsche erfüllen.

2. Erkenne Einsparpotenziale

Damit du dir leichter einen Überblick über deine Einnahmen und Ausgaben verschaffen kannst, bietet sich ein Haushaltsbuch an. Dazu gibt es mittlerweile unzählige Programme, die es dir ermöglichen, eine Übersicht zu erhalten, wofür du Geld ausgibst.

Oft werden diese Kosten dann in Fixkosten wie z. B. Wohnen, Versicherungen, Mobilität, Sparpläne und andere Verträge unterschieden. Zudem kommen dann noch die variablen Kosten wie Lebensmittel, Kleidung, Urlaub und Sonstiges.

Wenn du nun alle Daten für ein Jahr erfasst hast, dann geht es jetzt darum, Einsparpotentiale zu erkennen. Dabei kannst du dich zum Beispiel folgendes fragen. Muss ich jeden Monat 200 € für Kleidung ausgeben oder muss es jeden Tag ein Starbucks Kaffee für 4 € sein? Das läppert sich zu sehr viel Geld über den Zeitraum von einem Jahr. Da kannst du ggf. locker ein paar Tausend Euro sparen und das Geld dann in sinnvolle Geldanlagen stecken.

Je höher eure Sparquote ausfällt, umso besser. Hier einmal ein Beispiel. Du verdienst 2.500 € Netto und bist nicht sehr sparsam, schaffst es aber, 10 % deiner Einkünfte also 250 € pro Monat zurückzulegen. Das sind dann 3.000 € pro Jahr. Bei einer jährlichen Rendite von 5 % hättest du bei gleichbleibender Sparsumme nach 10 Jahren 37.734 €. Wenn du dagegen sparsamer bist und es schaffst, 40 % deines Einkommens zu sparen, dann hättest du nach 10 Jahren ganze 150.935 €. Das ist doch ein großer Unterschied.

3. Lege finanzielle Ziele fest

Du solltest dir aber auch überlegen, was du für finanzielle Ziele im Leben hast. Oft ist es so, dass wir den wahren Preis unserer Träume gar nicht kennen und denken, dass wir es uns eh nicht leisten können. Das muss aber nicht sein. Dazu musst du einfach bestimmen, wie viel diese Träume kosten. Hierzu ein paar Beispiele.

Wenn du gerne ein Segelboot hättest, aber nie recherchiert hast, wieviel dich das denn kostet, dann bleibt es vielleicht für immer ein Traum. Ein gutes gebrauchtes ca. 10 m langes Segelboot für bis zu 4-6 Personen gibt es bereits ab 50.000 €. Wenn du jetzt noch den Segelschein und sonstige Anschaffungen rechnest, dann bist du vielleicht bei 60.000 €. Das ist dann gar nicht mehr so unrealistisch oder?

Vielleicht willst du ja auch für 2 Jahre eine Weltreise unternehmen, schreckst aber davor zurück, da du denkst, es wäre viel zu teuer. Das stimmt aber gar nicht. In der Regel sagt man, dass du in etwa mit 1.000 € pro Person und Monat auskommst. Du kannst ja auch unterwegs ein bisschen arbeiten und so die Urlaubskasse aufbessern. Mit ein wenig Puffer solltest du also ca. 30.000 € für die Reise brauchen.

Natürlich können deine Träume und Wünsche auch etwas ganz anderes sein, wie eine Ferienwohnung, ein Haus am See, oder Ruhestand mit 50. Wichtig ist auf jeden Fall, dass du dafür einen Preis kennst, den du dafür ansparen musst.

4. Deine finanzielle Situation bestimmen

Nachdem du deine Sparrate erhöhst und deine finanziellen Ziele kennst, musst du nur noch dein Geld clever investieren. Dabei spielen zwei Dinge eine wesentliche Rolle. Das ist zum einen die Laufzeit deiner Geldanlage und zum anderen die Rendite.

Je länger du dein Geld anlegst, umso mehr Zeit hat diese Geldanlage, für dich zu arbeiten, ohne dass du dafür etwas tun musst. Das wird auch der Zinseszinseffekt genannt. Wenn du aber dein Vermögen nur mit einer Rendite von 0,5 % anlegst, dann hilft dir das auch nicht viel weiter.

Deshalb sollte deine Rendite so hoch wie möglich ausfallen. Leider ist es so, dass bei einer höheren Renditechance auch das Risiko steigt, dass du Verlust machst mit deiner Investition. Mit einem langen Anlagehorizont kannst du aber auch hier dein Verlustrisiko minimieren.

Historisch belegt haben in den letzten Jahren Aktien eine Rendite von ca. 7 % pro Jahr erwirtschaftet und sind damit eine sehr gute Investition.

Natürlich gibt es auch noch andere gute Möglichkeiten, sein Geld anzulegen. Das können Immobilien, Gold, Rohstoffe, Kryptowährungen, NFTs und vieles mehr sein. Am besten ist es immer, seine Anlagen zu streuen und somit das Risiko zu minimieren.

Welche Funktionen bietet die Software?

Mit Hilfe von FIXXFIN ist es dir möglich, deine persönliche finanzielle Entwicklung bis zu einem Alter von 100 Jahren übersichtlich darzustellen. Dabei kannst du alle möglichen Einnahmen und Ausgaben berücksichtigen wie zum Beispiel private und gesetzliche Rente, Geldanlagen, Immobilienvermietung, -kauf und -verkauf, Segelboot, Einfamilienhaus, Weltreise, …

1. Haushaltsbuch

Zuallererst geht es darum, deine Einnahmen und Ausgaben zu bestimmen. Zudem kannst du dann eventuell leichter Einsparpotentiale erkennen und somit deine Sparquote erhöhen.

Dabei hilft dir das integrierte Haushaltsbuch oder du nutzt einfach eine der unzähligen Apps mit direkter Anbindung an deine Bankkonten.

2. Bestimmung der gesetzlichen Rente

Warum sollst du diese denn bestimmen? Diese Informationen kannst du doch ganz einfach aus deinem Rentenbescheid ablesen oder?

Naja, das ist schon richtig, aber dort wird immer davon ausgegangen, dass du die nächsten Jahre immer genau so viel verdienst. Was bietet FIXXFIN?

- Erfassung der Rentenerhöhung und somit den realen Auszahlungsbetrag in der Zukunft

- Möglichkeit, Gehaltssprünge zu berücksichtigen

- Richtige Berechnung, wenn du zum Beispiel mit 45 aufhören willst zu arbeiten

3. Verschiedene Geldanlagen

Wähle bis zu 6 verschiedene Anlagearten und bestimme individuell die Performance und den Anteil an Zinsen bzw. Dividenden. Auch kannst du ein Investitionslimit setzen, wenn du dein Risiko minimieren möchtest.

Zudem kannst du wählen, ob deine Anlagen immer prozentual gleich verteilt werden sollen oder sich entsprechend ihrer Wertsteigerung entwickeln.

Auch an das Entsparen im Alter ist gedacht, und somit hast du deine Finanzen bis zu deinem Lebensende fest im Griff.

4. Einnahmen und Ausgaben

Passe deine Einnahmen und Ausgaben jährlich an. Das kann zum Beispiel eine prozentuale Veränderung durch eine Gehaltserhöhung sein, oder aber du willst den Job wechseln und wirst dann mehr verdienen. Aber vielleicht willst du irgendwann nur noch halbtags oder gar nicht mehr arbeiten. Auch das ist mit FIXXFIN möglich.

5. Vorsorge mit Versicherungen

Ich gehöre noch zu der Generation von Rürup– und Riester-Rente und wenn du auch über eine solche verfügst, dann kannst du diese eintragen.

Mit FIXXFIN* hast du sehr viele Optionen, wie einmalige Auszahlung, Rentenzahlung, Beitragsanpassung oder auch Stilllegung des Vertrags.

6. Immobilien - Kauf, Verkauf, Vermietung

Eine andere Art, dein Geld anzulegen, sind Immobilien. Egal ob du schon welche besitzt oder du vor hast, welche zu erwerben, mit dem Programm kannst du alles umsetzen.

Du kannst dabei die Immobilie vermieten oder verpachten und, wenn du möchtest, dann zu einem späteren Zeitpunkt wieder verkaufen. Deine zu erwartenden Einnahmen und Ausgaben kannst du natürlich individuell anpassen.

Als Szenario kannst du eine mögliche oder bestehende Immobilieninvestition auch ganz einfach mit einer anderen Geldanlage vergleichen. Damit kannst du die Rendite bestimmen.

7. Zusätzliche Einnahmen und Ausgaben

Hier kannst du einerseits etwaige Schenkungen oder Erbschaften zu jedem beliebigen Zeitpunkt eintragen. Auch die Steuer kann hierbei berücksichtigt werden.

Auch kannst du deine Träume und Wünsche bei den zusätzlichen Ausgaben eintragen. Dies kann ein fremdfinanziertes Haus, ein Wohnmobil, eine Segelyacht oder alles Mögliche sein.

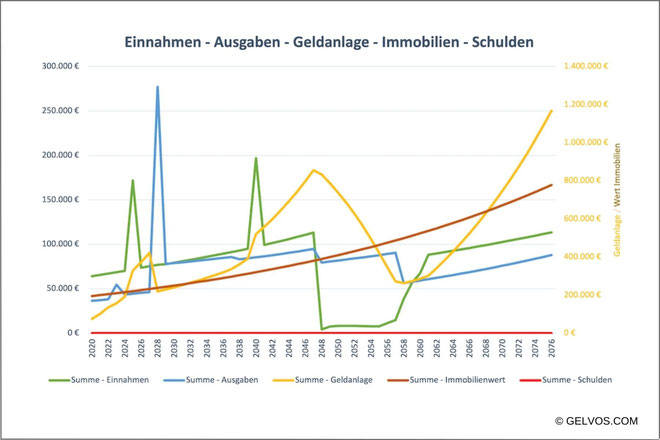

8. Übersichtliche Auswertung

Das Ganze ist übersichtlich in verschiedenen Graphen auf jedem Reiter dargestellt. Du siehst die Veränderung deines Vermögens sofort, wenn du alle nötigen Eingaben getätigt hast.

Zudem kannst du dir selbst einen Graphen mit deinen Wunschparametern und deinem Wunschzeitraum erstellen. Vielleicht willst du dir ja genau ansehen, wie es mit deinen Finanzen zwischen dem 40. und dem 50. Lebensjahr aussieht.

FIXXFIN - Dein Finanzplaner

Zusammenfassend kann ich dir nur empfehlen, den einzigartigen Finanzplaner FIXXFIN anzuwenden. Die Möglichkeiten sind unbegrenzt, und du kannst all deine Finanzdaten bis zu deinem Lebensende planen.

Sobald du deinen Träumen und Wünschen einen Preis gibst, wirst du erkennen, dass diese vielleicht doch erfüllbar sind. Mit ein wenig Disziplin beim Sparen und guten Investitionen ist sehr vieles möglich.

Ich wünsche dir ein tolles Leben und mögen all deine Träume in Erfüllung gehen.

Mit dem einzigartigen Finanzplaner FIXXFIN hilft Jürgen bereits vielen Menschen, ihr Leben erfolgreich zu planen und ihren finanziellen Zielen näher zu kommen. Jürgen hat langjährige Erfahrung im Bereich Finanzen und gibt diese auf gelvos.com weiter.

Werde Teil der Freak Nation Community

Hat dir der Artikel gefallen? Gib meiner Facebook-Seite einen Daumen und abonniere mein Wochenupdate "Die Finanzbombe". Beides kannst du auch oben rechts in der Sidebar erledigen.

So verpasst du keine neuen Inhalte und bekommst zusätzlich nützliche Tipps.

Wenn du noch schneller über Neuigkeiten im freaky finance Universum und rund um meine Finanzen informiert werden möchtest, dann abonniere bitte meinen Broadcast-Channel beim Messenger-Service Telegram.

👉 Folge dazu diesem Link: https://t.me/freaky_finance_Broadcast

Kennst du schon meine Empfehlungsseite?

Viele Produkte und Dienstleistungen die ich selber nutze und sonst noch empfehlen kann, findest du ganz exklusiv hier:

👉 zur freaky finance Empfehlungsseite

Meine Käufe und Verkäufe gibt es in Echtzeit in der freaky finance Lounge. Dort wurden auch weitere Teile des umfangreichen Finanzkurses freigeschaltet. Was die Lounge sonst noch zu bieten hat, erfährst du auf der entsprechenden Unterseite:

👉 Die freaky finance Lounge - der exklusive Memberbereich

Die freaky finance Telegramgruppen:

Wenn du magst, folge den Links und komm einfach dazu:

👉 Telegram-Gruppe "Optionshandel für Anfänger" (fast 1.600 Mitglieder)

👉 Aktien, Dividenden und Diverses (über 1.300 Mitglieder)

Die freaky finance Facebookgruppe:

Eines Tages hatte ich die spontane Idee, eine Facebook-Gruppe zu gründen. Darin wird munter über Finanzthemen diskutiert. Bereits deutlich über 1.100 Freaks und Freakinnen füllen die Community heute mit Leben! Ein kleiner, aber feiner Wachstumswert würde ich sagen.

Auch der Spaß kommt dort nicht zu kurz. Wir freuen uns über weitere Mitglieder, und ich möchte dich herzlich einladen, dabei zu sein. Auch die lieben Blogger-KollegInnen dürfen sehr gerne dazukommen und die Gruppe bereichern!

Das könnte dich auch interessieren

interessanter Artikel

* = Affiliate Link

Transparenz: Bei mit einem * gekennzeichneten Link handelt es sich um einen Affiliate Link. Wenn du dich über einen solchen Link anmeldest oder etwas kaufst, hast du dadurch keinerlei Nachteile und bekommst vielleicht sogar ein kleines Startpräsent o.ä. - vor allem unterstützt du damit aber meinen Blog.

Und dafür sage ich an dieser Stelle bereits DANKE!

Kommentar schreiben

Supersparer (Donnerstag, 19 Mai 2022 20:10)

Ich mache meine Finanzplanung mit kmymoney. Das ist kostenfrei und läuft unter so ziemlich allen Systemen (ich arbeite unter Windows)

Ich nutze das jetzt seit 3 Jahren, vorher hatte ich Starmoney (kostenpflichtig). Kmymoney gefällt mir deutlich besser. In Deutschland ist die Software relativ unbekannt, die deutschsprachige Dokumentation ist aber ausreichend um mit der Software klar zu kommen.