Was es mit dem Cost-Average-Effekt wirklich auf sich hat

Der Durchschnittskosteneffekt: Fluch oder Segen?

Auf Market Timing setzen oder den Cost-Average-Effekt seinen Dienst tun lassen? Beim Durchschnittskosteneffekt stehen häufig aktives und passives Investieren einander gegenüber – regelmäßige Investitionstranchen bzw. Sparplan vs. gezielte Einmalinvestitionen zum richtigen Zeitpunkt. Der Cost-Average-Effekt wird vor allem von Menschen bevorzugt, die auf steigende Märkte setzen und deshalb unabhängig von temporären Berg- oder Talfahrten in regelmäßigen Abständen an der Börse investieren. Aber kann sich diese Strategie langfristig bewähren?

In diesem praxisnahen Gastartikel räumt Dr. Stefan Tremel, Autor des Buchs "Die Anleger-Diät: Schlanke Strategien für mehr Gewinn"* und selbständiger Vermögensberater, mit Gerüchten wie Effekten, Renditen und dem richtigen (oder falschen) Einstiegszeitpunkt auf und erklärt, wie man von den Stärken des Cost-Average-Effekts profitieren kann – und was es dabei mit der Anlegerpsyche auf sich hat.

Was ist der Cost-Average-Effekt?

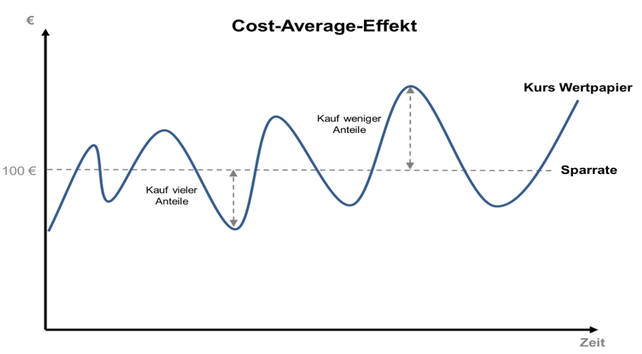

Der Durchschnittskosteneffekt (Cost-Average-Effekt) beschreibt in der Geldanlage das Prinzip, regelmäßig einen bestimmten Betrag pro Zeiteinheit zu investieren. Typischerweise findet man in der Werbung für Investmentfonds die Empfehlung, z. B. 100 € monatlich im Rahmen eines Sparplans zu investieren.

Da die fixe Sparrate beibehalten wird, egal ob sich die Wertpapierkurse nach oben oder nach unten bewegen, verhält sich der Anleger in gewisser Weise antizyklisch: Sind die Kurse an den Börsen hoch, ist die Anlegerstimmung meist gut und viele Menschen möchten Wertpapiere kaufen. Der Cost-Average-Anleger kauft für seine festgelegte Sparrate jedoch relativ wenige Anteile, da diese „teuer“ sind (siehe Abb. 1).

Sind die Wertpapierkurse im Keller, herrscht an den Kapitalmärkten schlechte Stimmung und kaum jemand möchte investieren. Unbeeindruckt von der aktuellen Situation erwirbt der Inhaber eines Sparplans relativ viele Anteile, weil er für seinen fixen Anlagebetrag viele Anteile des „billigen“ Wertpapiers erhält. Vergleichbar ist diese Strategie mit dem Wochenmarkt: Sind Tomaten teuer, kauft man weniger, als wenn diese gerade günstig zu haben sind.

Vorteile eines Sparplans mit Cost-Average-Effekt

Zu den Vorteilen dieser Investitionsmethode zählt sicherlich der disziplinierende Effekt, durch eine regelmäßige Sparrate kontinuierlich Kapital aufzubauen. Anstatt ständig überlegen zu müssen, ob nun ein guter oder schlechter Zeitpunkt für einen Sparprozess ist, kauft der Anleger einfach in einem gleichbleibenden Rhythmus (z. B. am 15. jeden Monat) Wertpapiere.

Auch psychologisch wirkt der Cost-Average-Effekt positiv. Durch die regelmäßigen Käufe zu unterschiedlichen Kursen ergibt sich ein durchschnittlicher Kaufpreis, der unter den jeweiligen Höchstständen liegt. Natürlich liegt dieser Durchschnittspreis auch über den während der Investitionsdauer niedrigsten Kursen, aber das Risiko des richtigen Einstiegszeitpunktes wird reduziert.

Was ist effizienter? Einmalanlage oder Sparplan?

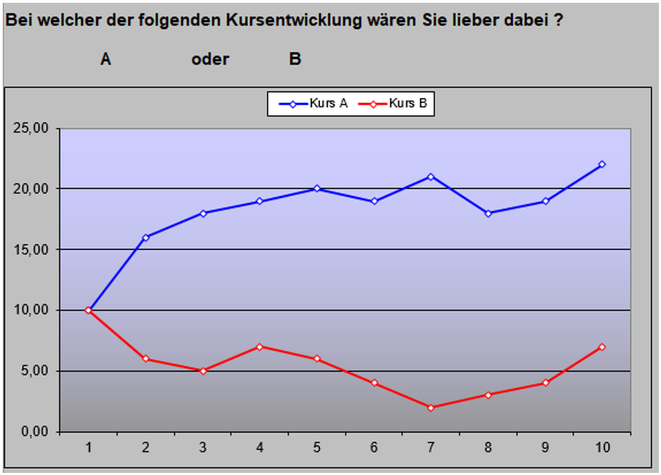

Welchen Effekt auf die Rendite hat nun ein Sparplan? In Abb. 2 ist der Cost-Average-Effekt für zwei unterschiedliche Kursverläufe dargestellt. Kurs A steigt während der 10 Jahre fast kontinuierlich an, Kurs B hat eine abwärts gerichtete Tendenz und weist erst am Ende wieder einen Anstieg auf.

Die scheinbar rhetorische Frage, welchen Kursverlauf man sich als Anleger wünschen würde, wird intuitiv oft mit A beantwortet. Dies ist auch nicht verwunderlich, denn ein tendenziell steigender Kurs verursacht sicher bessere Gefühle als der grundsätzliche negative Trend von B.

Stellt man allerdings eine Renditeberechnung an, so ergibt sich nach den 10 „Käufen“ für Kursverlauf A eine Rendite von 4,2 %, für Kursverlauf B hingegen von 8,1 % (Abb. 3). Der untere Kursverlauf führt zu einem mehr als doppelt so hohen Gewinn wie der „optisch positivere“ Kursverlauf A.

Die finanzmathematische Analyse macht deutlich, dass bei B wesentlich mehr Anteile gekauft werden und entscheidend ist, dass der Schlusskurs über dem durchschnittlichen Kaufkurs der Gesamtperiode liegt. Es kommt dann der Effekt zum Tragen, dass man günstig eingekauft hat und nur der erste Kauf im Beispiel zu einem Kurs von 10 € über dem Schlusskurs von 7 € lag.

Beim Kursverlauf A kauft man hingegen ständig bei steigenden Kursen nach. Am Ende des Betrachtungszeitraums wird zwar das „Allzeithoch“ von 22 € erreicht, dies hat jedoch nur einen begrenzt positiven Effekt.

Dies führt auch zur Lösung der Frage, ob der Cost-Average-Effekt bessere Renditechancen bietet als eine Einmalanlage. Mittel- bis langfristig weisen Kapitalmärkte eine positive Tendenz auf, sprich über einen längeren Zeitraum ähneln Wertpapierkurse eher dem Verlauf A.

Vor diesem Hintergrund wird deutlich, dass die Einmalanlage (im Beispiel in der Periode 1) in der Mehrzahl der Fälle mehr Rendite erwarten lässt als eine Investition per Sparplan über einen längeren Zeitraum.

Zusammenfassung:

Das Investieren mittels Sparplan (Cost-Average-Effekt) senkt die Hemmschwelle bei Sparprozessen. Der Automatismus eines regelmäßigen Wertpapierkaufs vermindert zudem das psychologisch wichtige Risiko deutlich sinkender Kurse nach einer getätigten Investition. Rein monetär betrachtet führt jedoch die Einmalanlage in der Regel mittel- und langfristig zu einer höheren Rendite.

Fazit des Freaks

Herzlichen Dank an Herrn Dr. Tremel für die aufschlussreichen Ausführungen! Ob der Cost-Average-Effekt seine Stärken ausspielen kann, hängt also vom weiteren Kursverlauf des betreffenden Finanzproduktes ab.

Bei tendenziell fallenden oder stark schwankenden Kursen ist die konsequente kursunabhängige Investition ein wahrer Segen! Bei einer Kursentwicklung mit steigender Tendenz jedoch wird der Effekt zum Fluch, weil man Rendite liegen lässt.

Natürlich kann niemand wissen, wie eine Kursentwicklung für die Zukunft aussehen wird. Auch wenn die Vergangenheit zeigt, dass es an der Börse langfristig bergauf geht, ist das eher eine Aussage für die gesamte Aktienmarktbreite oder Rentenpapiere und Immobilienfonds, die sich im Normalfall durch ein langsames, aber dafür stetiges Steigen ohne große Schwankungen auszeichnen. Es gibt aber auch deutlich volatilere Segmente. Beispielhaft seien auch Sparpläne auf Einzelaktien genannt.

Viele Anleger, die einen größeren Betrag zur Verfügung haben (beispielsweise durch eine Erbschaft oder weil sie lange gespart haben und sich nun nicht mehr mit dem vermögensvernichtenden Sparbuch begnügen wollen) und das Kapital am Aktienmarkt investieren möchten, stehen vor der Frage: Sollen sie den gesamten Betrag auf einmal in Wertpapiere umwandeln oder ist ein Einstieg in Tranchen sinnvoller?

Ein klassischer Gedanke dabei:

„Wir haben seit 10 Jahren steigende Aktienmärkte – was ist, wenn es kurz nach meinem Einstieg eine längere Korrektur gibt?“

Oder wenn wir uns in einem fallenden Markt befinden:

„Wer weiß, wie lange es noch weiter abwärts geht?“

Wenn es nach einem Crash anfängt, wieder aufwärts zu gehen:

„Ist das jetzt nur eine Zwischenerholung?“

All diese Fragen sorgen verständlicherweise für Verunsicherung bei einem (angehenden) Anleger. Dann ergibt es aus meiner Sicht durchaus Sinn, über 4 bis 10 Tranchen (je nach anzulegendem Betrag) ein temporäres Cost-Averaging vorzunehmen. Allein für das gute Gefühl!

Der Durchschnittkosteneffekt kauft eben Sicherheit im Tausch gegen eine niedrigere Rendite.

Auch das kann natürlich renditemäßig „nach hinten losgehen“, falls das gewählte Investment entgegen aller Befürchtungen einfach weiter steigt. Aber das muss einem vorher klar sein – oder man schmeißt alles wissenschaftlich korrekt in einer Tranche auf den Markt!

Wenn jemand – beschränkt durch seine finanziellen Mittel – sowieso nur aus seinem regelmäßigem Einkommen investieren kann, dann landet er automatisch beim Cost-Averaging, was aber natürlich überhaupt nicht verwerflich ist.

Sowohl im Falle des „ängstlichen“ Börseneinsteigers als auch beim zwangsläufig regelmäßig agierenden Anleger gilt: Der Weg über den Durchschnittskosteneffekt ist immer deutlich besser, als das langfristig gewinnbringende Aktieninvestment aus den genannten limitierenden Gründen bleiben zu lassen und so wertvolle Rendite zu verpassen.

Über den Gastautor

Dr. Stefan Tremel war viele Jahre lang als Finanzberater und Trainer in einem großen Finanzdienstleistungsunternehmen tätig.

Seine Erfahrungen aus der Praxis hat er mit dem Stand der wirtschaftswissenschaftlichen Forschung verglichen – als Buchautor und Referent vermittelt er seitdem seine Erkenntnisse aus dem Spannungsfeld zwischen Werbung und Wissenschaft.

Dr. Tremel ist Inhaber einer Kanzlei für Vermögensmanagement und betreut bundesweit Kunden im Wealth Management.

freaky finance empfiehlt:

Investieren mit mehr Wissen und weniger Werbung: Ein Buch für Privatanleger, die sich vom Ballast unnötiger Investmenttipps befreien wollen. Für Laien gut

verständlich, kompakt und praktisch umsetzbar.

Investmenttipps funktionieren oft ähnlich wie Ernährungsdiäten: Sie üben eine ungemeine Anziehungskraft aus und

bringen doch keinen nachhaltigen Erfolg. Daher beleuchtet Anlageexperte Dr. Stefan Tremel Hintergründe aus dem Spannungsfeld zwischen Werbung und Wissenschaft und führt die Leser praxisnah in die

Grundzüge der Geldanlage ein. Sie erfahren u.a. wie Indexfonds und ETFs funktionieren und warum uns bei Finanzentscheidungen die eigene Psyche immer wieder ein Schnippchen

schlägt.

• Zeigt Kostenfallen hinter den Werbeversprechen der Finanzindustrie auf

• Erklärt Grundlagen der Geldanlage einfach und verständlich

• Gibt Orientierung in der Flut von Finanznachrichten

• Macht Erkenntnisse von Nobelpreisträgern nutzbar

• Für den entspannten Umgang mit der Geldanlage

Noch Fragen?

Wie siehst du den Cost-Average-Effekt? Bist du begeisterter Fan oder haust du auch mal größere Beträge auf einmal auf den Markt?

Wir freuen uns auf deine Kommentare und Fragen!

Diskutiere auch in der Facebookgruppe Freak Nation mit uns über alle möglichen Finanzthemen!

Hat dir der Artikel gefallen? Gib meiner Facebook-Seite einen Daumen und abonniere mein Wochenupdate "Die Finanzbombe". Beides kannst du auch oben rechts in der Sidebar erledigen.

So verpasst du keine neuen Inhalte und bekommst zusätzlich nützliche Tipps.

Titelbild: pixabay.com © Tumisu (CC0 Creative Commons; bearbeitet von V. Willkomm)

Autorenbox: © Dr. Stefan Tremel privat

Das könnte dich auch interessieren

beliebtester Artikel

* = Affiliate Link

Transparenz: Bei mit einem * gekennzeichneten Link handelt es sich um einen Affiliate Link. Wenn du dich über einen solchen Link anmeldest oder etwas kaufst, hast du dadurch keinerlei Nachteile und bekommst vielleicht sogar ein kleines Startpräsent o.ä. - vor allem unterstützt du damit aber meinen Blog.

Und dafür sage ich an dieser Stelle bereits DANKE!

Kommentar schreiben

Kassenwart (Freitag, 22 November 2019 08:31)

Hallo,

interessante Betrachtung. Allerdings finde ich solche Abwägungen oft etwas müßig. Sie gehen meist von der Idealsituation dass viel bis unbegrenzt Kapital zum Zeitpunkt Null zur Verfügung steht.

Unter solch einer Idealbedingung ist es relativ offensichtlich, dass der Einmalkauf (zumindest bei einer Langfrist-Strategie) die bessere Rendite bringen dürfte.

In der Realität erfolgen Investitionen aus mehr oder minder großen, regelmäßigen Sparraten, die, wie Du in Deinem Fazit richtig bemerkst, automatisch zu einem Cost-Averaging führen.

Gleichzeitig soll das begrenzte Kapital auf mehrere Unternehmen/ETFs o.ä. gestreut werden.

Wir investieren monatlich größere Beträge per Einmalkauf, nutzen aber Sparpläne um in Einzelwerte wie Visa oder Amazon, die uns ohnehin immer überteuert erscheinen, zu investieren. Solche Werte würden sonst bei der monatlichen Investitionsentscheidung immer gegen "günstigere" und/oder dividendenstärkere Werte den Kürzeren ziehen und nicht in unser Depot finden.

Wir erreichen so eine Beimischung von Aktien, die nicht zu 100% unserer Strategie entsprechen. Die Erwartung ist hier, dass sich das überdurchschnittliche Kurswachstum in den kommenden Jahren fortsetzt. Wir haben nicht das Interesse maximale Rendite zu erzielen. Eine überdurchschnittliche genügt schon. :-)

Viele Grüße

der Kassenwart von SchwarzGeld.biz

Zabrina (Freitag, 22 November 2019 17:01)

Danke für den interessanten Artikel!

Eine sehr interessante Aufstellung mit anschaulichen Besispielen. Ich bleibe jedoch dabei immer selbst Anteile zu wählen. Natürlich ist es praktisch wenn man einen Sparplan hat, dass man immer gleich viel spart und das automatisch passiert, jedoch hab ich lieber selbst den Überblick und treffe meine Entscheidungen.

Rainer (Dienstag, 26 November 2019 08:00)

@ Kassenwart

Das regelmäßige, automatisierte Sparen und Investieren ist sicherlich sinnvoll. Es gibt in der Realität allerdings auch (viele) Menschen, die nicht wissen, wohin mit ihrem Geld und bei denen beispielsweise 25.000 Euro und mehr auf dem (Tagesgeld-)Konto liegen, weil sie eifrig gespart haben oder/und eine Lebensversicherung gekündigt bzw. verkauft haben. Vielleicht haben sie sich auch noch nicht mit dem Thema investieren beschäftigt, oder sich an die Börse herangewagt.

Spätestens wenn sich bald die Negativzinsen auf den Sparkonten deutschlandweit etabliert haben, wird bei vielen Menschen ein Umdenken stattfinden. Denn dann wird der Verlust sichtbar.

Auf deutschen meist unverzinsten Bankkonten schlummern aktuell über 2 Billionen! Euro, die häufig besser angelegt werden könnten - auch als Einmalkauf.