2 neue Aktien, 3 Nachkäufe und ein bisschen Hedging

Depot-Update November 2020

Heute gibt es den Report meiner Depotbewegungen (Käufe und Verkäufe), meine vereinnahmten Dividenden und meine Performance beim Handel mit Aktienoptionen im November.

Alle weiteren Einnahmen, wie Zinsen aus P2P-Krediten, Crowdinvesting, Mieteinnahmen (Wohnungen, Keller, Transporter), den zusammengefassten Einnahmenreport und die Entwicklung meines Gesamtvermögens - alles bezogen auf den Vormonat - gibt es in ein paar Tagen zusammen mit den üblichen Blognews und einem Ausblick sowie Ankündigungen für den aktuellen Monat.

Jetzt aber zu meiner Portfolio Performance, den Käufen, meinen Dividenden und Einnahmen aus dem Optionshandel.

Meine Portfolio Performance

Bei Rentablo* kann ich mir bequem meine Portfolio Performance anzeigen lassen - und das völlig kostenlos. Zusätzlich gibt es seit kurzem die kostenpflichtigen Versionen Plus (4,99 € / Monat) und Pro (9,99 € / Monat). Beide kann man 30 Tage kostenlos testen.

Die Anwendung ist mit meinen Depots verbunden, und die Performance wird automatisch aufbereitet und angezeigt.

Ich kann mein Portfolio z. B. über 6 Jahre mit dem MSCI World und anderen Indizes vergleichen. Das sieht dann so aus (durch klicken vergrößerbar):

Hinter dem allseits beliebten MSCI World (rot dargestellt) steckt hier aus Vergleichsbarkeitsgründen ein thesaurierender ETF auf den Weltindex (WKN: A0RPWH, ISIN: IE00B4L5Y983), der mein Portfolio im Corona-Crash schlagartig hinter sich gelassen hat. Warum das so ist, habe ich im Video zum Einnahmenreport März genauer erklärt. Mit dem Desaster um Wirecard ist ein weiteres Ereignis hinzugekommen, welches meine kleine Aufholrallye abrupt wieder hat enden lassen. Ob ich diese Rückschläge in den nächsten Jahren ausgleichen und performancemäßig wieder zum Weltindex aufschließen kann, ist mehr als fraglich.

Rentablo kann neben den oben gezeigten praktischen Auswertungen noch mehr!

Mit Rentablo: Kosten für Fonds drücken

Hast du wie ich auch aktive Fonds im Depot, die du langfristig behalten möchtest? Um die Kosten der aktiven Produkte in Richtung ETF-Niveau zu drücken, nutze ich das Rentablo Cashback*. Das garantiert die höchste Rückerstattung von Provisionen.

Mit den Rentablo-Konditionen spare ich nicht nur die Ausgabeaufschläge und die Bestandsprovision, sondern sichere mir ebenso Vorteile und Sonderkonditionen beim Wertpapierhandel. So bleibt mehr von der Rendite!

Rentablo - Mehr Rendite mit Cashback!*

Meine Aktienkäufe

Es gibt unterschiedliche Umstände, über die neue Aktien in mein Portfolio gelangen. Zunächst gibt es die Sparpläne bei der Consorsbank*. Darüber habe ich im November folgende Anteile eingesammelt:

Kauf:

Apple - 1,04942 Stück à 93,88 € am 02.11.2020| 100,00 € inkl. Gebühren

ISIN / WKN: US0378331005 / 865985

Nvidia - 0,22596 Stück à 436,00 € am 02.11.2020| 100,00 € inkl. Gebühren

ISIN / WKN: US67066G1040 / 918422

Tesla - 0,29568 Stück à 333,20 € am 02.11.2020| 100,00 € inkl. Gebühren

ISIN / WKN: US88160R1014 / A1CX3T

Seit September gibt es die Möglichkeit, über Trade Republic* kostenlos Aktiensparpläne auszuführen. Diese Variante ist aus meiner Sicht dem Angebot bei Consors vorzuziehen. Es fallen bei Trade Republic keine Gebühren an, während die Consorsbank 1,5 % der Sparrate für sich abzweigt.

Inzwischen ist auch die leidige Diskussion um ungünstige Spreads und Ausführungszeitpunkte bei dem Neobroker soweit, dass das Fachmagazin extraETF (zum extraETF Shop*) eine Untersuchung veröffentlicht hat, welche die Befürchtungen der (versteckten) Nachteile als nicht existent beschreibt. Meine persönlichen Erfahrungen und Untersuchungen bestätigen das. Während der XETRA Handelszeiten ist Lang & Schwarz (der von TR genutzte Handelsplatz) an die Xetra-Kurse gebunden. Das nennt sich Referenzmarktprinzip und wird eingehalten!

Es ist sogar so, dass Consors meine Sparpläne auf US-Aktien regelmäßig vor dem Handelsstart in Übersee ausgeführt. Trade Republic hat bisher alle meine Sparpläne ausgeführt, wenn die Heimatbörse der zu besparenden Aktie geöffnet war.

Man sollte nämlich auch darauf achten, dass man ausländische Aktien während der Handelszeiten der jeweiligen Heimatbörse handelt. Am Beispiel einer US-Aktie würde das ein Zeitfenster von 15.30 Uhr (in wenigen Wochen des Jahres gelten andere Zeiten, weil Sommer- und Winterzeit in Deutschland und den USA nicht am selben Tag umgestellt werden) und 17.30 Uhr ergeben, weil dann sowohl der XETRA-Handel läuft als auch die US-Börsen geöffnet sind. So kann die fairste und liquideste Preisbildung stattfinden.

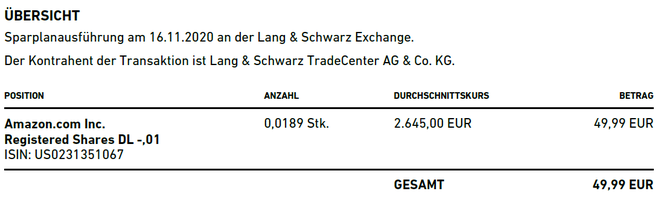

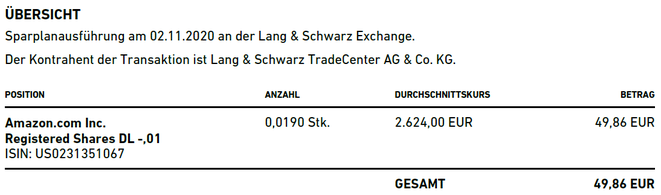

Jedenfalls habe ich bei Trade Republic 2 Sparpläne laufen. Die Ausführungen im November (jeweils am Monatsanfang und zur Monatsmitte) sehen so aus:

Kauf:

Alphabet A - 0,0355 Stück à 1.406,80 € am 02.11.2020| 49,94 €

Alphabet A - 0,0330 Stück à 1.512,20 € am 16.11.2020| 49,90 €

ISIN / WKN: US02079K3059 / A14Y6F

Amazon - 0,0190 Stück à 2.624,00 € am 02.11.2020| 49,86 €

Amazon - 0,0189 Stück à 2.645,00 € am 16.11.2020| 49,99 €

ISIN / WKN: US0231351067 / 906866

Über alle genannten Sparpläne habe ich in den beiden folgenden Videos gesprochen. Ich zeige auch für beide Broker Schritt für Schritt, wie man die Sparpläne anlegt.

👉 Tech-Giganten: Apple, Amazon, Alphabet, Nvidia, Tesla - Noch einsteigen oder ist die Rallye vorbei?

(inkl. Schritt für Schritt Anleitung Sparplan Consorsbank)

👉 Aktiensparpläne-Update: Bei Consors bleiben oder jetzt zu Trade Republic (0 € Gebühren) umziehen?

(inkl. Schritt für Schritt Anleitung Sparplan Trade Republic)

Im Rahmen regulärer Einmalkäufe habe ich schließlich noch folgende Aktien erworben:

Nachkauf:

Iron Mountain - 25 Stück à 21,81 € am 17.11.2020| 545,25 € inkl. Gebühren

ISIN / WKN: US46284V1017 / A14MS9

Kauf:

BYD - 50 Stück à 18,96 € am 03.11.2020| 948,00 € inkl. Gebühren

ISIN / WKN: CNE100000296 / 716460

Diese beiden Käufe erfolgten für nur 1 € Kaufnebenkosten pro Transaktion

👉 bei Trade Republic*

Schließlich habe ich noch die bereits länger anhaltende Kursschwäche des amerikanischen Halbleiterspezialisten Intel genutzt und bin hoffentlich nahe eines Tiefs mit einer ersten Tranche eingestiegen. Dieser Kauf erfolgte in meinem Gratisbroker* Depot - der Name ist hier Programm und so fallen hier standardmäßig keinerlei Kaufnebenkosten an.

Kauf:

Intel Corp. - 20 Stück à 38,595 € am 03.11.2020| 771,90 EUR inkl. Kosten

ISIN / WKN: US4581401001 / 855681

In meinem Banx* Depot habe ich je 50 Stück Tanger Factory Outlet (10,00 $ pro Aktie) und Omega Healthcare Investors (35,45 $ pro Aktie) nachgekauft.

Beide Käufe stellen einen Teil der Maßnahmen dar, die nötig wurden, um davoneilende Call-Optionen ein wenig in ihrer Negativwirkung zu bändigen. Dazu später noch mehr.

Zunächst betrachte ich das als reines Hedging. Was am Ende aus den Positionen wird, lasse ich mir offen und es hängt natürlich auch vom weiteren Kursverlauf ab.

Die Abonnenten der Finanzbombe erhalten jeden Freitag meinen kostenlosen E-Mail-Newsletter, in dem ich meine aktuellen Käufe und Verkäufe der Woche kundtue.

Wenn du noch schneller über Neuigkeiten im freaky finance Universum und rund um meine Finanzen informiert werden möchtest, dann abonniere bitte meinen Broadcast-Channel beim Messenger-Service Telegram.

👉 Folge dazu diesem Link: https://t.me/freaky_finance_Broadcast

Meine Aktienverkäufe

Ich habe im November keine Aktien verkauft.

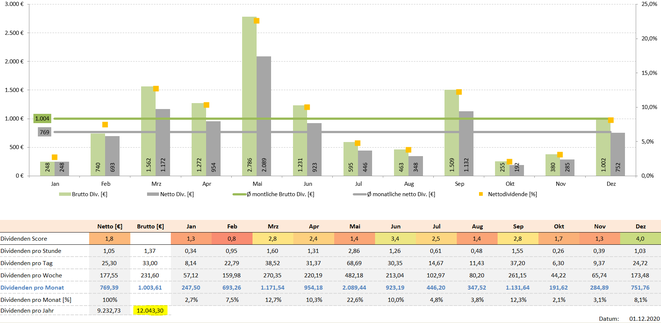

Meine Dividenden im November

Die von mir vereinnahmten Ausschüttungen beliefen sich im November auf 667,65 € (brutto).

Das Minimalziel, mit den Dividendeneinnahmen oberhalb der 500 € Schwelle zu liegen, konnte ich somit locker erreichen, und der Oktober bleibt der bisher einzige Monat, in dem es dieses Jahr nicht geklappt hat.

Die folgende Grafik zeigt die Einnahmen in einem Balkendiagramm pro Monat und die Vergleichswerte aus den Vorjahren (2017 blau; 2018 orange; 2019 grau). Das Diagramm ist durch Anklicken vergrößerbar!

Diesmal liegen die November-Dividenden um etwa 3 % unter dem Ergebnis des Vorjahresmonats.

Die schöne gleichmäßige Dividendentreppe, die sich von 2017 bis 2019 aufgebaut hat, wird sich in diesem Jahr leider nicht so weiterentwickeln. Sie dürfte in diesem Jahr eher eine Stufe runtergehen.

Das Jahresergebnis 2020 wird sich zwischen denen der beiden vorherigen Jahre einpendeln. Angesichts der Umstände immer noch sehr ordentlich!

Die Dividenden fallen in diesem Jahr also vielerorts etwas dünner aus - dennoch möchte ich dich noch mit der hervorragenden Artikelserie zum Thema Dividenden bekannt machen, die mein Blogger-Kollege Benjamin als Gastautor hier auf freaky finance veröffentlicht hat:

- Was ist eine Dividende?

- Die zeitliche Abfolge von Dividenden

- Dividenden und Steuern

- Dividendenstrategie: Linke Tasche, rechte Tasche?

Stand heute komme ich nach der aktuellen Zusammensetzung meines Einzelaktiendepots laut der Prognose im Dividenden Kalender Pro + von Krawattenlos* zukünftig noch auf über 12.045 € Dividenden pro Jahr von meinen Einzelaktien. Die Prognose kannst du im nächsten Bild sehen. Durch Anklicken ist die Grafik vergrößerbar!

Dazu kommen noch die Ausschüttungen aus meinen Fonds und ETFs. Diese sind leider im Dividenden Kalender nicht abbildbar. Da sich mein Depot in der Zusammensetzung immer wieder verändert, kann ich die Prognose nicht 1 zu 1 als Ergebniserwartung für ein Jahr übernehmen - in der vorliegenden Form ist es eine Prognose für die Zukunft mit der Annahme, dass das Depot unverändert fortbesteht. Aber das ist ja ein guter Anhaltspunkt.

Das mehrfach genannte Tool Dividenden Kalender Pro +* habe ich nun schon eine ganze Zeit in Gebrauch und bereits ausführlich hier im Blog vorgestellt!

Meine Erfahrungen für dich: Der Dividenden Kalender Pro + im Praxistest!

In meinem YouTube-Format Dividendenoptionen spreche ich regelmäßig mit Frederik, dem Entwickler des Dividenden Kalenders, über interessante Aktien, die wir aus dem Screener herausfiltern. Da kannst du das Tool also mal in Aktion sehen.

In der aktuellen Ausgabe haben wir mit Ingredion Inc. wieder eine Aktie herausgefiltert, die vielen unbekannt sein dürfte. Uns ging es jedenfalls so.

Diesmal haben wir den Fokus explizit auch auf das Dividendenwachstum gelegt. Auf der Basis unserer Filterkriterien stießen wir mit Ingredion auf einen amerikanischen Hersteller von Stärke und Stärkeprodukten, den wir uns mal näher angesehen haben. Auch die Optionsketten für mögliche Put Verkäufe auf diesen Wert haben wir betrachtet und sind dabei auf attraktive Prämien gestoßen:

Helden der Finanziellen Freiheit

Unter dem Link https://aktienfinder.net/ ->Blog -> Helden der finanziellen Freiheit kann man meine Dividendenertragsentwicklung sogar zurück bis Anfang 2015 einsehen. Dort sind auch weitere internationale "Helden" aufgeführt. Man klicke auf die Zeile, die einen interessiert, und unter der Tabelle erscheint ein Diagramm mit den Dividendeneinkommen und ggf. Optionseinnahmen.

Nach Platz 1 im August und Platz 2 im September konnte ich im Oktober erneut die Silbermedaille erringen:

Schau doch mal rein, wie es für den November gelaufen ist. Das Ranking für den Vormonat gibt es immer gegen Monatsmitte. Die konkreten Platzierungen sind aber nur ein bisschen Spaß am Rande. Wesentlich ist doch die Message, was mit Dividenden und Optionen für Cashflows möglich sind. Schau dir mal die Zahlen in der Liste an. Das ist doch geil!

Der Aktienfinder ist übrigens auch ein ziemlich geniales Tool, um individuell passende Aktien schnell und komfortabel herauszufiltern!

Hier wird der Aktienfinder näher vorgestellt:

👉 Wie du Wachstumswerte leicht finden kannst

Optionshandel

Nach den Corona- und Wirecard-Tiefen verliefen die letzten Monate an der Optionsfront wieder ziemlich gut.

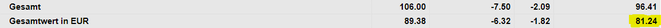

Meine Ergebnisse beim Handel mit Aktienoptionen kannst du jeweils der Spalte "Realisierter G&V" (Gewinn und Verlust) entnehmen. Die entscheidenden Stellen habe ich gelb markiert:

Die obere Linie stellt das Ergebnis meiner Euro-Optionen dar. Hier habe ich Calls auf Airbus gerollt. Rollen hat den Effekt, dass ich in dem Moment Kapital für den Rückkauf aufwenden muss, die Prämie für den Verkauf der neuen Option (die in der Regel über dem Rückkaufpreis liegt) aber rechnerisch erst bilanziert wird, wenn die neue Option geschlossen wird oder verfällt.

👉 Optionen rollen praktisch erklärt (Video)

👉 Optionen rollen und wie ein falscher Klick mein Monatsergebnis versaute (Video)

Wenn du meine einzelnen Trades zeitnah nach der Durchführung sehen möchtest, folge mir auf Instagram - dort poste ich die Transaktionen regelmäßig als Story.

Zusätzlich habe ich vor etwas über einem Jahr ein kleineres Starterdepot mit 5.000 € angelegt, um zu zeigen, was mit einem kleinen Depot im Optionshandel machbar ist. Das Depot wird jeweils zur Monatsmitte um 100 € aufgestockt.

Dazu habe ich ein öffentliches Trading-Logbuch angelegt, wo alle Trades eingetragen werden und die Rendite angezeigt wird.

👉 zum Trading-Logbuch für das Starterdepot (Optionshandel)

Außerdem zeige ich immer wieder einige der Trades auf meinem YouTube-Kanal. Da kannst du mir beim Optionshandel über die Schulter schauen.

👉 abonniere den freaky finance YouTube-Kanal

Im kleinen Depot gab es diesmal auch wieder einige Prämien. Unter dem Strich ist folgendes dabei rausgekommen:

Insgesamt stehen aus den beiden Depots für den November also 735,82 € (brutto) Gewinn aus dem Handel mit Aktienoptionen zu Buche.

Ein ordentliches Ergebnis, wenn man bedenkt, dass ich zusätzlich zu den EUR-Optionen auch noch einige USD-Optionen rollen musste. Die Impfstoff-Rallye hat meine Calls in Bedrängnis gebracht, und bei CVS Health und Walgreens kam es danach zu stärkeren Kursrückgängen, weil Amazon nun auch offiziell verkündet hat, ins Apotheken-Business einzusteigen und damit das Hauptgeschäftsfeld der beiden Unternehmen angreift.

Der starke, von mir in der Intensität nicht erwartete Kursanstieg auf breiter Front hat so wie gesagt meine Calls stark im Preis steigen lassen, und das in einigen Fällen nötig gewordene Rollen hat einen großen Teil meiner Prämien in die Zukunft verschoben. Um das zu verstehen, kannst du dir bei Bedarf die beiden weiter oben verlinkten Videos zum Rollen von Optionen ansehen.

Hier meine Ergebnisse auf Monatsbasis, seit ich in den Optionshandel eingestiegen bin (durch Anklicken vergrößerbar!):

Außerdem habe ich ein neues Projekt gestartet! Ab Januar wird es einen Börsenbrief mit Signaldienst für Cash Secured Puts von mir geben. Momentan laufen die letzten Test-Trades, die ich natürlich auch in meinem Echtgeld-Depot handle und transparent auf meiner Seite zeige. Diese Woche habe ich erste Optionen mit Fälligkeit Mitte Januar mit satten Gewinnen geschlossen. Die Testtrades und alle Informationen dazu habe ich auf der Produktseite für Interessenten zusammengetragen:

Am 1. Dezember haben die Abonnenten bereits den ersten Monatsreport mit allgemeinen Markteinblicken, Interessantem aus der Welt der Optionen und natürlich einem detaillierten Blick auf die Test-Trades erhalten. Außerdem gibt es schon heute das erste Trade-Signal, obwohl der Dienst offiziell erst im Januar startet und natürlich auch nur der Zeitraum ab 01.01.2021 bezahlt werden muss. Wer jetzt schon abonniert, erhält also alles bis zum Start als kostenlose Dreingabe. Außerdem wird das Abo spätestens ab Anfang des nächsten Jahres teurer. Billiger als jetzt wird es nicht mehr:

👉 Jetzt den STILLHALTER-Brief abonnieren!

In der 5. Folge unseres gemeinsamen Videoformats "Die Einkommensoptionäre" sprechen Luis Pazos vom Blog "Nur Bares ist Wahres" und ich über über die Kaufoption (Call) aus Sicht des Stillhalters. Wir beleuchten die Call Option in den Varianten gedeckt (Covered Call) und ungedeckt (Naked Call) und berichten von den Vor- und Nachteilen der Calls aus unserer praktischen Erfahrung.

Neuer Podcast veröffentlicht: Einnahmenreport Oktober 2020

Im Oktober sorgten 2 Sondereffekte für einen neuen Rekord meiner Nebeneinnahmen. Mit meinen Ergebnissen beim Optionshandel habe ich zurück zur erfreulichen Stärke von vor Corona gefunden. 3 Aktien habe ich nachgekauft und 2 ganz neu ins Depot aufgenommen. Wie sich diese Käufe auf meine zukünftigen Dividendeneinnahmen auswirken, bespreche ich ebenfalls in diesem Video.

Der "Einnahmenreport" speist sich aus meinen regelmäßigen Depot-Updates und Monatsabschlüssen für den jeweiligen Vormonat im Blog.

Diesen Podcast gibt es auch als Video.

Die dazugehörigen Blogartikel:

Hier die aktuelle Podcastfolge:

Den freaky finance Podcast gibt es bei:

und vielen mehr...

Der RSS Feed für den freaky finance Podcast: https://anchor.fm/s/6de56c4/podcast/rss

SUBSCRIBE ☝️

Mein Interview bei FOCUS Online

Trotz Investmentfehler zur Million | Jeder kann Millionär werden!

In diesem knackigen zwanzig minütigen Interview für Focus Online habe ich einmal mehr über meinen Weg zum Millionär gesprochen und wie ein schlimmer 200.000 Euro teurer Investmentfehler mich dabei zusätzlich angespornt hat und so maßgeblichen Anteil daran hatte, dass ich meinen heutigen Status erreicht habe. Außerdem behaupte ich, dass jeder Millionär werden kann und skizziere, wie das möglich wäre. Die meisten sind aber nicht bereit, die nötigen Schritte zu gehen.

Und du so?

Wie ist der November für dich gelaufen? Wie entwickeln sich deine Dividendeneinnahmen? Oder hältst du die Dividendenstrategie für eine Milchmädchenrechnung? Bist du auch im Bereich Optionshandel am Start und hast ordentliche Prämieneinnahmen oder kommst so sogar günstiger an Aktien?

Berichte in den Kommentaren gerne von deinen Erfahrungen, Erfolgen und Fehlern. Bei mir geht auch immer mal wieder was schief, und ich teile hier im Blog auch meine Misserfolge:

Geschlossene Beteiligungen fasse ich nie wieder an, eine Aktie kann auch innerhalb weniger Stunden nach dem Kauf mal 28 % einbrechen und beim Optionshandel war mein Desaster im Vergleich wohl nicht der Rede wert - andere haben da schon ganze Depots an die Wand gefahren.

Also immer schön auf der Hut sein, nicht zu gierig werden, und Diversifikation ist meiner Meinung nach immer eine gute Idee!

Werde Teil der Freak Nation Community!

Eines Tages hatte ich die spontane Idee, eine Facebook-Gruppe zu gründen. Darin wird munter über Finanzthemen diskutiert. Bereits über 930 Freaks und Freakinnen füllen die Community heute mit Leben! Ein kleiner, aber feiner Wachstumswert würde ich sagen.

Auch der Spaß kommt dort nicht zu kurz. Wir freuen uns über weitere Mitglieder, und ich möchte dich herzlich einladen, dabei zu sein. Auch die lieben Blogger-Kollegen (m/w) dürfen sehr gerne dazukommen und die Gruppe bereichern!

Titelbild: pixabay.com ©postman85 und ©geralt (CC0 Creative Commons; bearbeitet von V. Willkomm)

Das könnte dich auch interessieren

* = Affiliate Link

Transparenz: Bei mit einem * gekennzeichneten Link handelt es sich um einen Affiliate Link. Wenn du dich über einen solchen Link anmeldest oder etwas kaufst, hast du dadurch keinerlei Nachteile und bekommst vielleicht sogar ein kleines Startpräsent o.ä. - vor allem unterstützt du damit aber meinen Blog.

Und dafür sage ich an dieser Stelle bereits DANKE!

Kommentar schreiben

Francis (Mittwoch, 09 Dezember 2020 06:39)

Hallo lieber Freak,

habe wirklich schon viel von Dir gelernt, bin aber noch weit von Deinem Drive entfernt. Dein Vergleich mit dem MSCI World finde ich wirklich toll - ich lese daraus, dass der Finanzwesir und viele andere Passiv-Blogger gut gefahren sind. Ich erkenne aber auch Deine Freude am Investieren, das Lernen aus Investment Fehlern, und die kontinuierliche Optimierung deiner eigenen Strategie. Finde ich super.

Ich habe mich mit Aktien immer schwer getan. 2016 habe ich in eine kleine Mietwohnung im Umkreis von Frankfurt investiert, die sich sehr gut entwickelt hat und auch einen kleinen langfristigen Cashflow erwarten lässt. Obwohl ich durch Finanzierung einen Großteil meines Vermögens dadurch liquide gehalten habe, war ich sehr vorsichtig mit Aktien. Erst dieses Jahr bin ich mit 25% meines Vermögens in Einzel-Aktien eingestiegen, und habe dort dieses Jahr 25% erzielt, trotz Corona, bzw. weil ich im Tief stark nachgekauft habe. Allein diese Wertsteigerungen sind höher als meine monatlichen Ausgaben in der gleichen Zeit, obwohl ich ja noch vollzeit arbeite. Ich halte jetzt immer noch über 50% Cash, einfach um flexibel zu bleiben, denn ich sehe mein Vermögen nicht wirklich als Altersvorsorge, sondern vor allem als persönliche Unterstützung meiner Unabhängigkeit in den nächsten 10 Arbeitsjahren. Ich möchte genau so leben, wie ich leben möchte, und im Fall der Fälle schnell auf Rücklagen zugreifen können. Ich bin fest davon überzeugt, dass ich trotzdem mein Leben lang ausreichend Geld zum Leben haben werde und plane auch keine Frührente. Vielleicht arbeite ich mein Leben lang, wenn ich kann. Der Blick auf die Rendite des investierten Vermögens lässt mich da immer wieder an meiner Strategie zweifeln. Sollte ich nicht vielleicht doch mehr investieren? Brauche ich wirklich so viele Rücklagen? Inzwischen könnte ich davon locker 10 Jahre ohne Einnahmen leben, das finde ich inzwischen schon etwas zu konservativ.

Daher lese ich Deinen Blog sehr gerne.

Was mich brennend interessiert: Wenn Du durch Deine Neben-Einnahmen so gut verdienst, und offensichtlich auch gerne noch ein paar Stunden als Angestellter arbeitest und vielleicht sogar irgendwann eine "ganz normale" Rente bekommst - wirst Du Dein Vermögen irgendwann konsumieren?

Ich sehe meine besten Jahre in den nächsten 10 Jahren, daher ist mir Flexibilität hier wichtiger als eine komfortable Rente - vielleicht muss ich dann später eine reiche Frau heiraten.

Vincent (Montag, 14 Dezember 2020 07:32)

Moin Francis,

ja - einen ETF auf einen marktbreiten Index zu besparen ist für viele sicher das Einfachste und Sinnvollste. Mir ist halt die große Übergewichtung einer einzelnen Aktie im Corona-Crash zum Verhängnis geworden, bzw. ist das der Hauptgrund, warum meine Performance schlagartig hinter den MSCI-World zurückgefallen ist. Vorher hat mich die starke Performance dieser Aktie lange oberhalb der ETF-Line fliegen lassen. Und November war die Aktie der größte Treiber für meine 100.000 € Buchgewinn. So hat alles immer 2 Seiten. Als Diversifikator hätte ich hier früher die Übergewichtung abbauen und besser streuen müssen. Aber abgerechnet wird ja eh erst am Ende. Wann immer das sein wird...

Der Umgang mit deinen Finanzen klingt sehr bedacht und das ist doch wichtig: Ein gutes Gefühl soll man dabei haben. Und wenn sich im Laufe der Jahre Prioritäten verschieben und Erfahrung dazu kommt, dann kann man auch schon mal etwas an der Vorgehensweise ändern. Dein Einstieg in Einzelaktien war ja sehr vielversprechend, trotzdem bist du nicht mit allem was du hast reingegangen. Kapital zurückhalten kann ein Vorteil sein, weil man damit sich plötzlich auftuende Chancen nutzen kann, während andere in die Röhre gucken. Andererseits heißt es ja: Der beste Zeitpunkt zum Investieren ist, wenn man Geld hat! Schau dir an, welche Rendite man verpasst hätte, wenn man im November nicht Aktien investiert gewesen wäre! Wie gesagt: Es gibt immer 2 Seiten der Medaille. Ein Mix aus den Möglichkeiten ist auch ein Weg. Und wenn du das Gefühl hast, mehr investieren zu können, kannst du locker noch einen Teil in den Markt schmeißen, ohne dass dein Puffer zu klein wird. Der ist dann immer noch üppig und vor allem verdienst du ja weiterhin jeden Monat gutes Geld!

Gute Frage, was ich mal mit meinem Vermögen anstellen möchte. Ich habe zumindest überhaupt nichts dagegen einen großen Teil davon zu verkonsumieren. Ich merke ja selber, dass es ständig mehr wird. Ich lebe aber gerne so wie ich lebe - ohne das Geld groß rauszuhauen. Bestimmt gibt es Bereiche, wo ich mir noch etwas mehr gönnen kann. Vor allem müsste ich aber mal mein Arbeitspensum runterfahren. Auch, wenn alles irgendwie Spaß macht und n Haufen Geld reinkommt, in der Summe geht verdammt viel Zeit drauf. Und ich habe viele Ideen, wie ich diese Zeit besser investieren könnte.

Ich bin mir aber leider noch nicht klar darüber, welche Tätigkeiten ich runterfahren soll, um mehr Zeit für mich zu haben. Das ist etwas über das ich mir schon lange den Kopf zerbreche. Und dann kommen sogar neue Dinge hinzu, die auch wieder Spaß machen und Geld in die Kasse spülen. Es ist verrückt! Ein Teufelskreis über den viele froh wären. Ich freue mich auch darüber aber die Entscheidung, was ich bleiben lasse wird dadurch nicht einfacher.

Wenn sich was tut, werden meine Leser es sicher mitbekommen. Es lohnt sich also dranzubleiben, und die Entwicklung weiter zu verfolgen.

Dir einen guten Start in die Woche!

Beste Grüße

Vincent

lxbfYeaa (Sonntag, 05 Mai 2024 02:01)

1

pHqghUme (Samstag, 11 Mai 2024 12:15)

1