- Start

- Vergleichen & Sparen

- Neobroker-Vergleich

- Depotvergleich

- Girokontovergleich

- Tagesgeldvergleich

- Kreditkartenvergleich

- Festgeldvergleich

- KFZ-Versicherungsvergleichsrechner

- BU-Vergleichsrechner

- Vergleichsrechner Privat-Haftpflicht

- Hausratversicherung

- Unfallversicherung

- Auslandskrankenversicherungsvergleich

- Risikolebensversicherungsrechner

- Kfz-Versicherungsvergleich

- Blog

- Optionshandel

- Podcast

- neu hier?

- über mich

- Empfehlungen

- Die freaky finance Lounge

- Memberbereich

- Hochdividenden-Depot

- Dividendenwachstums-Depot

- Die Chowder-Regel

- Das Hammersignal

- Elliott-Wellen erklärt

- Monatszahler Aktien

- Realty Income Aktienvorstellung

- STAG Industrial Aktienvorstellung

- LTC Properties Aktienvorstellung

- MAIN Street Capital Aktienvorstellung

- Prospect Capital Aktienvorstellung

- Horizon Technology Finance Aktienvorstellung

- Pembina Pipeline Aktienvorstellung

- Sabine Royalty Trust Aktienvorstellung

- San Juan Basin Royalty Trust Aktienvorstellung

- Finanzkurs

- Reich denken - das richtige Mindset

- Risikoabsicherung und Humankapital

- Finanzplanung

- Vermögensaufteilung

- Diversifikation und Korrelation

- Der Zinseszinseffekt

- Die Börse

- Passiv investieren

- Was ist ein ETF?

- Wichtige Merkmale eines ETFs

- Aufbau eines Weltportfolios

- Überblick über Depotbanken

- ETF-Kauf per Einmalanlage

- Interviews für Presse- und Buchprojekte

- 3 Wege in die finanzielle Freiheit

- Mit diesem 3-Punkte-Plan zur ersten Million

- Ausgesorgt mit 45 - so geht's!

- Interview: Buch - Rente mit 40

- Interview: Buch - Das Immobilien-Investoren Netzwerk

- Interview: Buch - Finanzhacks für Berufseinsteiger

- Meine Artikel im Traders' Magazin über alternative Anlagemöglichkeiten

- Der freaky finance Shop

Passives Einkommen mit Real Estate Investment Funds (REITs)

REITs - Diversifikation und Dividenden durch Immobilienaktien

Zu einem gut diversifizierten Portfolio gehören auch Immobilien. REITs (Real Estate Investment Trusts) sind eine super Möglichkeit, in diese zu investieren, ohne sich dem Risiko eines Einzelobjekts auszusetzen und ein Vermögen dafür auszugeben. Wie das? REITs sind eine Sonderform von Immobilienaktien, die es seit 2007 auch in Deutschland gibt. Und das Beste daran: REITs zahlen hohe Dividenden und das oft sogar mehrmals im Jahr!

Wenn du verstehen willst, was genau sich hinter REITs verbirgt, welche Unterschiede es zu beachten gilt und welche Tipps und Tricks ich dir zur Anlage in REITs mitgeben kann, lies einfach weiter!

👉 Mehr Infos dazu, wie ich persönlich u. a. mit REITs von direkten in indirekte Immobilieninvestments umschichte, findest du hier

👉 Noch eine Alternative für breit gestreute Immobilieninvestments: Crowdinvesting. Hier stelle ich dir die gängigsten Plattformen vor – alle von mir persönlich getestet!

Hinweis: Dieser Artikel wurde am 30.10.2023 überarbeitet und stark erweitert.

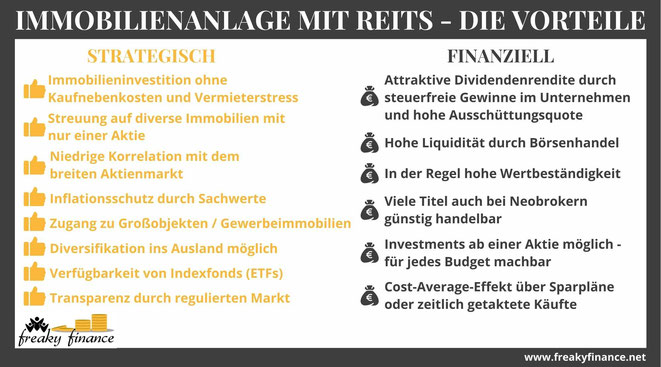

Vorteile von REITs

Die Vielfalt der REITs ermöglicht es Anlegern, in verschiedene Immobilienmärkte zu investieren und Einkommen aus Mieteinnahmen und Immobilienwerten zu erzielen. Generelle Vorzüge von Investments in REITS und vor allem auch im direkten Vergleich mit dem direkten Bewirtschaften von Immobilien als Privatperson sehe ich in folgenden Punkten:

- Immobilienbezogene Investitionen sind auch mit kleinerem Geldbeutel darstellbar.

- Eine höhere Diversifikation mit dem zur Verfügung stehenden Kapital ist möglich. Ein Klumpenrisiko ist vermeidbar!

- Der Gegenwert ist jederzeit klar über den Börsenkurs ermittelbar.

- Käufe und Verkäufe sind über REITs wesentlich komfortabler, schneller und kostengünstiger machbar, als bei physischen Immobilien.

- Der Faktor Mensch (Mieter, Nachbarn, Miteigentümer, Verwaltungen, Handwerker, usw.) spielt für mich als Investor bei REITs eine wesentlich kleinere Rolle als bei Immobilien-Direktinvestments.

- Die hohen Dividenden schlagen die durchschnittliche Mietrendite von Immobilien-Privatinvestoren.

- Dividenden aus REITs kommen den meisten Anlegern mit der Abgeltungssteuer (25 % plus Soli und ggf. Kirchensteuer) günstiger, als Mieteinnahmen, die mit dem persönlichen Steuersatz (bis zu 42 % Spitzsteuersatz) zu versteuern sind.

- REITs sind stark reguliert und transparent. Das gibt Anlegern Sicherheit.

- REITs werden von professionellen Managern verwaltet, die über Erfahrung und Expertise im Immobilienbereich verfügen, was bei Privatinvestoren oft nicht der Fall ist.

- REITs korrelieren nicht so stark mit dem Aktienmarkt wie andere Aktien.

Nachteile von REITs

Wo Licht ist, gibt es auch Schatten. Die negativen Seiten von REITs sollen hier nicht außen vor gelassen werden.

Es gibt immer wieder Perioden, in denen REITs starke Korrekturen erleben. In der Finanzkrise 2007 bis 2009 (die ja im Wesentlichen durch eine Immobilienkrise befeuert wurde), im Corona-Crash und in Hochzinsphasen gab es deutliche Abschläge in der Bewertung von REITs und zusätzlich wurden die Dividenden bei einigen REITs gekürzt oder ausgesetzt.

Kursraketen sind REITs wegen der hohen Ausschüttungen in der Regel eh nicht. Aber auch der Total Return (also Kursgewinne plus Dividenden) bleibt bei den allermeisten REITs hinter dem breiten Markt (beispielsweise dem S&P500) zurück. Ausnahmen bestätigen die Regel!

Was sind REITs und wie unterscheiden sie sich?

Der Begriff REITs ist genau definiert und kann nicht einfach so im Firmennamen verwendet werden. Dahinter stecken börsennotierte Aktiengesellschaften, die besonders reguliert sind. Zum Wohle der Investoren, denn ein wesentliches Merkmal von REITs ist die Verpflichtung, mindestens 90 % der erzielten Gewinne als Dividende an die Anteilseigner auszuschütten. Deswegen können fast alle REITs mit hohen Dividendenrenditen aufwarten. Sauber! Im Gegenzug fallen Körperschafts- und Gewerbesteuer weg, was das Modell REIT-AG auch aus Unternehmersicht attraktiv macht.

Aber der Reihe nach. Das Geschäftsmodell von REITs ist die Investition in und Verwaltung von Immobilien, sprich Erwerb, Halten, Veräußerung, Vermietung und Verpachtung. Ein REIT sammelt über die Ausgabe von Aktien Gelder ein und legt diese in Immobilien an. Beispielsweise erwirbt ein REIT Supermarktgebäude, die er an REWE, ALDI und Co vermietet. Solide, konjunkturunabhängige Mieter mit langfristigen Mietverträgen sind ein Traum, den du als Privatanleger kaum erreichen kannst.

Fokus des REITs muss dabei immer die Erzielung von Mieteinnahmen sein; der Handel von Immobilien ist als Zweck eines REITs ausgeschlossen. Im Gegensatz zum Ottonormalverbraucher investiert aber jeder REIT in mehrere Objekte, was es uns ermöglicht, schon mit dem Kauf nur eines Anteilsscheins mehr Streuung ins Depot zu holen.

Damit sind wir direkt bei den wesentlichen Unterschieden zwischen REITs. In den USA, wo das Modell der REITs ursprünglich herkommt und deutlich verbreiteter ist als hierzulande (in Deutschland notieren aktuell nur 5 REITs!), dürfen sehr wohl auch Wohnimmobilien Bestandteil eines REIT-Portfolios sein.

Im Bereich der physischen Immobilien und Grundstücke redet man von sogenannten Equity-REITs, welche die Mehrheit der existierenden REITs darstellen. Sie investieren in Immobilien, die Erträge erwirtschaften. Aber nicht nur klassische Wohngebäude, die einem vielleicht als erstes in den Sinn kommen fallen in dieses Feld. Vielmehr kommen wirklich alle erdenklichen Immobilienarten hinzu: Bürogebäude, Krankenhäuser, Alten- und Pflegeeinrichtungen, Hotels, Gewerbeflächen, Rechenzentren, Lager, Wälder, Casinos und sogar Gefängnisse.

Darüber hinaus gibt es in den USA eine weitere Form von REITs, nämlich die Mortgage-REITs, deren Geschäftsfokus auf Immobilienkrediten liegt. Sie finanzieren damit den Kauf oder die Renovierung von Immobilien. Auch die Börsennotierung ist hier nicht zwingend vorgeschrieben, da der außerbörsliche Handel ebenfalls sehr verbreitet ist.

Mit den Hybrid-REITs gibt es schließlich noch eine Mischform aus Equity und Mortgage-REITs.

Verschiedene Arten von REITs

Bemüht man beispielsweise den Screener auf der Seite Finviz und sucht dort nach Immobilien-Aktien (Sector: Real Estate) erhält man ein Ergebnis von 272 Einträgen. Die meisten davon, nämlich 204 Stück zum Zeitpunkt der Recherche am 29.10.2023, sind REITs.

In dem folgenden Screenshot (durch Anklicken vergrößerbar) habe ich nach Marktkapitalisierung absteigend gefiltert. Zu sehen sind die 15 Immobilien-Unternehmen mit den höchsten Börsenwerten.

Finviz bietet allein 9 Unterteilungen für verschiedene Arten von REITs an (siehe Abbildung links).

Sie können also nochmal nach der Art der Immobilien oder der Branche unterscheiden werden, in der sie tätig sind.

Unter dem Oberbegriff Equity-REITs lassen sich folgende Arten zuordnen:

Hinweis: Beispielhaft genannt sind die jeweils 3 Vertreter mit der höchsten Marktkapitalisierung laut Finviz am 30.10.2023.

- Wohn-REITs investieren in Wohnimmobilien, wie zum Beispiel Apartmentkomplexe, Einfamilienhäuser oder Studentenwohnungen. Residential: AvalonBay Communities, Inc. (AVB), Equity Residential Properties Trust (EQR), Invitation Homes Inc INVH).

- Büro-REITs investieren in Bürogebäude. Office: Alexandria Real Estate Equities Inc. (ARE), Boston Properties, Inc. (BXP), Vornado Realty Trust (VNO).

- Einzelhandels-REITs investieren in Einzelhandelsimmobilien, wie zum Beispiel Einkaufszentren, Supermärkte oder Fachgeschäfte. Retail: Realty Income Corp. (O), Simon Property Group, Inc. (SPG), Regency Centers Corporation (REG).

- Hotel-REITs investieren in Hotels und Herbergen. Hotel and Motel: Host Hotels & Resorts Inc (HST), Ryman Hospitality Properties Inc (RHP), Apple Hospitality REIT Inc (APLE).

- Gesundheitswesen-REITs investieren in Krankenhäuser, Pflegeheime und andere Gesundheitseinrichtungen. Healthcare: Welltower Inc. (WELL), Ventas Inc (VTR), Healthpeak Properties Inc. (PEAK)

- Industrie-REITs investieren in industrielle Immobilien, wie zum Beispiel Lagerhallen, Selfstorage-Anlagen und Verteilzentren. Industrial: Prologis, Inc. (PLD), Public Storage (PSA), Extra Space Storage Inc. (EXR).

- Spezielle REITs konzentrieren sich auf Immobilien, die nicht unbedingt in eine der bisher genannten Arten passen. Funkmasten, Wälder, Ländereien, Rechenzentren, Stromnetze, Casinos und Gefängnisse dienen hier als Beispiele. Specialty: American Tower Corporation (AMT), Crown Castle International Corp. (CCI), Equinix, Inc. (EQIX).

- Diversifizierte REITs sind mit einer etwas breiteren Aufstellung nicht nur auf eines der bisher genannten Immobilien-Segmente festgelegt. VICI Properties Inc (VICI), W. P. Carey Inc (WPC), Spirit Realty Capital Inc (SRC).

Die nach Marktkapitalisierung 3 größten Unternehmen im Bereich Mortgage REITs sind: Annaly Capital Management, Inc. (NLY), Starwood Property Trust Inc (STWD), Rithm Capital Corporation (RITM).

Bekannte REITs aus den USA sind beispielsweise Realty Income und STAG Industrial. Beide zahlen die Dividende sogar monatlich! Eine ausführliche Beschreibung dieser und weiterer Monatszahler gibt es für meine Mitglieder in der freaky finance Cashflow-Lounge.

Besteuerung und Abgrenzung zu Fonds

Die Besteuerung ist grundsätzlich länderübergreifend vergleichbar, wobei du wie bei anderen Aktien auch auf die jeweilige Quellensteuer achten musst. Gerade bei Titeln, die du aufgrund der attraktiven Dividende kaufst, ist es super ärgerlich, wenn irgendein Staat dir große Teile der Erträge gleich wieder abnimmt.

Ansonsten sollte man die REITs vor allem zu anderen Immobilienaktien und zu Immobilienfonds abgrenzen. Eine klassische, bekannte Immobilienaktie ist die Vonovia AG. Auch die vermietet Immobilien, allerdings sind Wohnimmobilien ein großer Bestandteil des Portfolios, weshalb sie nicht als REIT eingestuft werden können. In der Folge kann Vonovia ihre Dividende frei bestimmen. Zwar liegt die Ausschüttungsquote aktuell bei deutlich über 70 % und die Wachstumsraten sind beachtlich, aber eine Garantie auf Gewinnbeteiligung gibt es eben nicht.

Auch bei Immobilienfonds ist das Geschäftsmodell an sich sehr ähnlich. Sie werden jedoch häufig nicht über die Börse gehandelt und gehen mit hohen Ausgabeaufschlägen sowie Mindesthaltefristen einher. Außerdem spielt der eher spekulative Immobilienhandel hier oft eine größere Rolle als das langfristige Vermieten.

Da würde ich immer sehr genau hinschauen, in was man investiert und welche Verpflichtungen man sich damit auch zulegt, solche Fonds sind wirklich ein Geschäft für sich. In Einzelfällen können sie sich dennoch lohnen, weil sie steuerlich teilfreigestellt sind, also nicht auf die vollen Ausschüttungen Abgeltungssteuer bezahlt werden muss.

Tipps & Hinweise zur Geldanlage in REITs

Gerade jetzt, wo die Inflation so hoch ist wie lange nicht, sind Immobilien und damit auch REITs ein schöner Risikopuffer fürs Depot. Als Sachwerte leiden Immobilien deutlich weniger und seltener unter der Geldentwertung als das gute alte Sparbuch. Darüber hinaus ist die Korrelation zum Aktienmarkt gering und REITs sind keine Zykliker, sodass sie auch Schwankungen in der Vermögensentwicklung reduzieren können.

Aber aufgepasst: Zinsanstiege schmecken REITs gar nicht – schließlich verteuert das die eigene Verschuldung.

Es lohnt sich also, genauer hinzusehen. Ähnlich wie bei anderen Aktien kannst du beim REIT zwischen dem Marktwert und dem inneren Wert unterscheiden. Der innere Wert des vom REIT verwalteten Vermögens ist der sogenannte NAV (= net asset value, Nettoinventarwert). Letzteren findest du teilweise aktuell auf den Webseiten der REITs, mindestens aber in der letzten Finanzberichterstattung. Wenn dieser höher ist als der aktuelle Börsenwert, lassen sich REITs auf dem Papier also günstig kaufen – für weniger, als sie eigentlich Wert sind. Doch egal wie reizvoll das ist, sollte man in solchen Fällen prüfen, woran das liegt. Und nur mit einem guten Gefühl zuschlagen.

Erfreulich ist, dass du zumindest historisch betrachtet bei REITs auf zweistellige Renditen im Jahr hoffen kannst. Hierbei ganz wichtig: Schau dir immer die Gesamtrendite der Aktien an, also die Kombination aus Dividende plus Kurssteigerung. Selbst der ausschüttungsstärkste Titel bringt dir langfristig nichts, wenn der Börsenkurs in sich zusammenfällt.

Wenn das Gesamtbild passt, sind REITs auch für Kleinanleger mega attraktiv, weil einzelne Titel schon für unter 10 Euro zu haben sind. Natürlich sind Börsenwerte einer gewissen Volatilität ausgesetzt, bei Immobilien ist die teilweise sogar stärker als bei sonstigen Aktien. Und niemand kann vorhersagen, ob die Immobilienpreise künftig weiter steigen.

Das macht REITs für mich als Immobilieninvestment allerdings umso interessanter – ich kann sie mir nämlich als Sparplan ins Depot packen bzw. regelmäßig in kleinen Chargen nachkaufen. So baue ich Stück für Stück meinen Immobilienanteil im Portfolio aus, erhöhe meine Dividendenerträge und kann gleichzeitig sicher sein, nicht zum höchstmöglichen Preis gekauft zu haben. Mit einer einzelnen Immobilie wäre das nicht möglich, von den Kaufnebenkosten und dem Verwaltungsaufwand mal ganz zu schweigen!

Aber Achtung, auch wenn REITs jeweils über ein diversifiziertes Immobilienportfolio verfügen, sind es am Ende einzelne Aktiengesellschaften, die natürlich schlecht wirtschaften und bankrott gehen können. Prüf also wie immer, welches Geschäft dahintersteckt und was der REIT an Sicherheiten bietet.

Zum Beispiel hat der Hamborner REIT (WKN: A3H233) sowohl Bürogebäude als auch Einzelhandelsobjekte in gut besuchten Lagen im Portfolio, während die Deutsche Konsum REIT (WKN: A14KRD) sich auf „lebensmittelgeankerte Einzelhandelsgeschäfte“ konzentriert. Andere REITs fokussieren sich auf Hotels, Krankenhäuser oder sonstige Infrastruktur-Immobilien. Bei allen größeren REITs ist die Wahrscheinlichkeit eines Totalausfalls gering, trotzdem sind es Aktienunternehmen mit all ihren Vor- und Nachteilen.

Damit komme ich zum nächsten Tipp: Wenn du deine Investments gerne noch breiter streuen möchtest, hast du auch bei REITs die Möglichkeit, auf ETFs zu setzen. Zwar sind „reine“ REIT-ETFs in der EU nicht zugelassen. Es gibt dafür viele Immobilien-ETFs, die auf eine Mischung aus „normalen“ Immobilienaktien, wie die oben genannte Vonovia, und echten REITs setzen.

Beispiele hierfür sind der global diversifizierte der iShares Developed Markets Property Yield (WKN A0LEW8) oder für einen Europa-Fokus den

BNP Paribas Easy FTSE EPRA/NAREIT Developed Europe (WKN A2ACQZ). REITs pur bieten einige USA-ETFs, wie der Vanguard Real Estate ETF (VNQ).

Zuletzt möchte ich noch erwähnen, dass im Zusammenhang mit REITs auch oft das Thema Wertpapierkredit zur Sprache kommt. Nach dem Motto „Sind ja auch Immobilien, warum also nicht auf Pump kaufen?!“. Am Ende muss das jeder selbst wissen und klar, wenn die Zinsen nicht zu stark steigen und die Immobilienpreise sich weiter nach oben entwickeln, ist das ein guter Deal. Für mich persönlich ist das zu viel „wenn“. Denn wenn das Ganze andersrum läuft, hebelst du über einen schuldenfinanzierten Kauf von REITs nicht die Rendite, sondern den Verlust. Das hat mit durchdachtem Investieren wenig zu tun.

Über welchen Broker REITs handeln?

Die Frage nach dem besten Broker hängt oft auch daran, aus welchen Ländern du Wertpapiere kaufen und wie viel du handeln willst. Mal angenommen, dass die REITs für dich vor allem als langfristiges Immobilieninvestment in Frage kommen, dann dürftest du die großen Namen und Immobilien-ETFs fast überall bekommen. Somit ist der Preis entscheidend.

💡Schau dir hierzu gerne meinen umfassenden Neobroker-Vergleich an. Sowohl Scalable Capital* als auch Smartbroker* und Trade Republic* bieten sich grundsätzlich für REIT-Investments an.

💡Du willst einen reinen REITs-ETF oder speziellere Papiere? Dann brauchst du einen ausländischen Broker. Hier nutze ich seit einiger Zeit mit großer Begeisterung den ARMO-Broker*. Klare Empfehlung!

Mein Fazit zu REITs 2022

Wenn du mir schon länger folgst, weißt du, dass ich selbst in REITs investiere. Immobilien haben von Anfang an einen wichtigen Bestandteil meiner Geldanlage ausgemacht, allerdings ist der Vermieterstress auf Dauer wirklich anstrengend. Und gerade wenn ich daran denke, irgendwann wirklich nur noch von „passiven“ Einkommensquellen zu leben, ist es doch wesentlich schöner, wenn die Auszahlungen ohne zusätzlichen Aufwand aufs Konto fließen.

Diversifikation, Ausschüttungen, Betongold – drei Worte, die das Investment in REITs für mich auf den Punkt bringen. Die USA mit ihrem großen Angebot an REITs sind für mich dabei noch ein Stückchen interessanter als die europäischen Werte, mit denen ich trotzdem regional diversifiziere.

Und: In REITs kann jeder Kleinanleger sofort investieren. Während man bei Einzelimmobilien bei den heutigen Preisen nicht weiß, ob noch viel Wertsteigerung möglich ist, machen REITs es möglich, breit gestreut und auch zeitlich gestreckt sein Geld anzulegen.

👉 Wenn du wissen willst, in welche REITs ich konkret selbst investiert bin, kannst du hier Zugriff auf mein Einzelaktiendepot anfordern.

👉 Das Einzelaktiendepot plus viele weitere Insights gibt es als Mitglied in der freaky finance Lounge

👉 Noch eine Alternative für breit gestreute Immobilieninvestments: Crowdinvesting. Hier stelle ich dir die gängigsten Plattformen vor – alle von mir persönlich getestet!

Interesse an weiteren hochauschüttenden Anlageformen für Einkommensinvestoren?

👉 Wie du mit Preferred Stocks von regelmäßigen Ausschüttungen profitierst

👉 Royalty Trusts: Rohstoffe und Dividenden gemeinsam ins Portfolio packen

👉 Closed-end Funds: Dividendenstarke Alternative zu ETFs für fast jede Investmentstrategie

👉 Business Development Companies: US-Fonds für Einkommensinvestoren

Noch mehr Wissen zu REITs sammeln

Du findest REITs ebenso spannend wie ich und willst dich noch tiefer ins Thema einarbeiten?

In Sachen "Projekt Wohnung Nr. 9" beschäftige ich mich regelmäßig mit dem Thema. Ein Update findest du auch immer in den Monatsabschlüssen.

freaky finance empfiehlt passend zum Thema:

Was genau sind REITs? Was für unterschiedlichen REITs gibt es überhaupt? In welchen Ländern und Märkten sind REITs verbreitet? In was genau investieren REITs eigentlich? Wie können Anleger REITs bewerten? Wie werden die Erträge und Ausschüttungen von REITs besteuert? Welche Chancen und Risiken bieten REITs? Wie können Anleger ein REIT-Portfolio aufbauen? Und vor allem: Was für konkrete REITs gibt es denn?

Auch darauf gibt es praxisorientierte Antworten: Im Buch werden mehrere Dutzend REITs verschiedenster Gattungen im Detail vorgestellt. Die Bandbreite reicht dabei von stockkonservativ bis hochspekulativ. Mit Hilfe der strukturierten Daten, Zahlen und Fakten erhalten die Leser alle notwendigen Informationen an die Hand, um sich ihr ganz persönliches REIT-Portfolio zu erstellen und die Titel auch tatsächlich zu handeln.

“Geldanlage in REITs“ umfasst ein einleitendes Vorwort, drei informative Hauptteile, zwei Exkurse und einen Anhang mit zahlreichen ergänzenden Informationen.

- Vorwort: Zur Faszination von Immobilien, die beliebtesten Immobilieninvestitionen, ihre Vor- und Nachteile und welche Lücke REITs besetzen

- Teil 1: Alle grundlegenden Informationen zur Anlageklasse, unter anderem zu Arten, Besteuerung, Bewertung, Investitionen von REITs und vieles mehr

- Teil 2: Konkrete, nach Gattungen gegliederte REITs im einschließlich der jeweiligen Stammdaten und wichtigsten Finanzkennzahlen

- Teil 3: Auswahlkriterien für die REIT-Auswahl, Aufbau eines individuellen REIT-Portfolios und mögliche Einkommensstrategien

- Exkurse: Anmerkungen zur Immobilien- und Weltfinanzkrise sowie zum Eurosystem

- Anhang: Weiterführende Literatur und Verweise auf interessante Informationsplattformen

“Geldanlage in REITs“ beinhaltet alles, was Anleger benötigen, um sich ihr globales Immobilienportfolio und ein privates Kapitaleinkommen

aufzubauen.

Meine Buchvorstellung ist bei Interesse auch in Videoform abrufbar:

Du hast konkrete Fragen oder noch mehr Ideen zum Thema? Schreib mir gerne eine Nachricht – die Seite wird ständig weiterentwickelt und auch im Newsletter gehe ich ja immer auf ein Wunschthema von euch ein. Ich freue mich auf künftig noch mehr Austausch zu REITs!

Weitere freaky finance Buchempfehlung:

Bargeld statt Buchgewinn - Mit Hochdividendenwerten zum passiven Monatseinkommen*

“Geldanlage in REITs“ beschreibt ausführlich, wie Anleger das gesamte Spektrum der Anlageklasse gezielt zum Vermögensaufbau und zur Einkommenserzielung nutzen können. Unter anderem werden folgende Fragen beantwortet:

Was genau sind REITs? Was für unterschiedlichen REITs gibt es überhaupt? In welchen Ländern und Märkten sind REITs verbreitet? In was genau investieren REITs eigentlich? Wie können Anleger REITs bewerten? Wie werden die Erträge und Ausschüttungen von REITs besteuert? Welche Chancen und Risiken bieten REITs? Wie können Anleger ein REIT-Portfolio aufbauen? Und vor allem: Was für konkrete REITs gibt es denn?

Auch darauf gibt es praxisorientierte Antworten: Im Buch werden mehrere Dutzend REITs verschiedenster Gattungen im Detail vorgestellt. Die Bandbreite reicht dabei von stockkonservativ bis hochspekulativ. Mit Hilfe der strukturierten Daten, Zahlen und Fakten erhalten die Leser alle notwendigen Informationen an die Hand, um sich ihr ganz persönliches REIT-Portfolio zu erstellen und die Titel auch tatsächlich zu handeln.

Disclaimer:

Wie immer handelt es sich auch hier um keinerlei Anlageberatung. Triff deine Entscheidungen immer auf Basis deiner eigenen Ziele, deines Risikoprofils und deiner Verlusttragfähigkeit. REITs können einen Totalverlust erleiden.